Valsts fondēto pensiju sistēmas (turpmāk – VFPS) mērķis – dodoties pensijā, nodrošināt ienākumu aizstāšanas koeficientu vismaz 10%-15% apmērā no ienākumiem nodarbinātības laikā. Sociāli¹ un ekonomiski apsvērumi nosaka to, ka nākotnē pensiju tiesības arvien vairāk tiks iegūtas no fondētām shēmām. Tādēļ pienācīgas pensijas arvien vairāk kļūs atkarīgas no finanšu tirgiem.²

Šobrīd, kad finanšu tirgiem raksturīga mainība, ko rosina starptautiskās politikas un valstu grūti paredzamās izvēles, nepieciešams veicināt VFPS dalībnieku pensiju uzkrājumu ieguldīšanu aktīvākos plānos, vismaz sākotnējos darba gadus. Aktīvie pensiju plāni paredz lielāku līdzekļu īpatsvaru ieguldīt uzņēmumu akcijās, nevis valstu un korporatīvajos parāda vērtspapīros.

Ja pastāvošais – noklusējuma un piesardzīgas ieguldījumu stratēģijas princips netiek mainīts, un VFPS dalībnieks nenomaina konservatīvo plānu uz aktīvāko plānu pirmajos 20 darba gados, tad ienākumu aizvietojums paredzami krītas par 5 procentpunktiem.³

Tas ir būtiski pensijas saņēmējam.

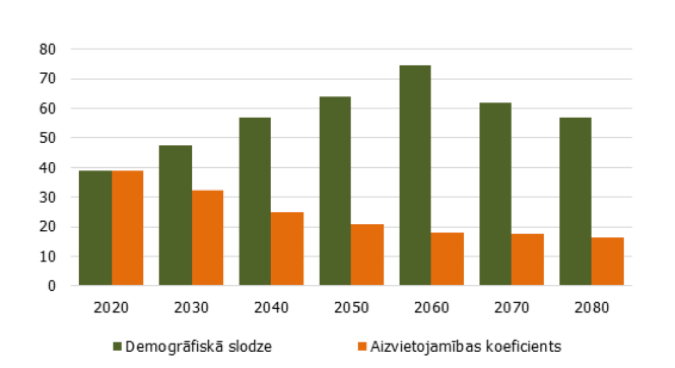

Ņemot vērā demogrāfijas un nodokļu maksāšanas disciplīnas izaicinājumus Latvijā un neveicot izmaiņas, 43% Latvijas iedzīvotāju, aizejot pensijā, ir risks saņemt mazāk kā pusi no vidējās algas valstī⁴ ( 1. attēls).

1. attēls. Demogrāfiskā slodze un aizstājamības koeficients

Avots: Latvijas Banka, makroekononika.lv, 2019⁵

Finanšu nozares asociācija (turpmāk – Asociācija) piedāvā trīs savstarpēji papildinošus rīcības virzienus VFPS attīstībai:

VFPS dalībnieku lielākā daļa ir jauni cilvēki, kuriem ir garš uzkrājuma veidošanas periods. Neskatoties uz straujākām uzkrātās vērtības svārstībām, ilgtermiņā lielāks ieguldījumu apjoms akciju tirgū nozīmē augstāku sagaidāmo atdevi un lielāku pensijas kapitālu. Ieteicamais investīciju periodos šādam augstākam akciju īpatsvaram ir vismaz 20 līdz 30 gadi.

Šobrīd 22% no VFPS dalībniekiem⁶ vecumā līdz 45 gadiem savu pensijas kapitālu uzkrāj konservatīvajos vai sabalansētajos plānos, tai skaitā, 10% jauniešu vecumgrupā. Savukārt 23% dalībnieku vecuma posmā virs 60 gadiem uzkrāj aktīvajos plānos. Tātad, iespējams, ka piektā daļa no VFPS dalībniekiem neapzināti riskē ar savu pensijas kapitālu vai nu izvēloties pārāk konservatīvus, vai otrajā gadījumā – pārāk aktīvus plānus.

Asociācijas priekšlikums – palielināt ieguldījumu riska līmeni jaunajiem VFPS dalībniekiem un Latvijas iedzīvotājus, kas iestājas darba tirgū un nav jau norādījuši vēlamo pensiju plānu, bet ir vecumā līdz 45 gadiem, iekļaut pensiju plānos, kur ieguldījumi kapitāla vērtspapīros nepārsniedz 75%. Asociācija aicina palielināt ieguldījumu riska līmeni jaunajiem VFPS dalībniekiem. Savukārt tos iedzīvotājus, kas iestājas darba tirgū un nav jau norādījuši vēlamo pensiju plānu, bet ir vecumā no 46 līdz 55 gadiem, iekļaut pensiju plānos, kur ieguldījumi kapitāla vērtspapīros nepārsniedz 50%. Tos iedzīvotājus, kas iestājas darba tirgū un nav jau norādījuši vēlamo pensiju plānu, bet ir vecumā virs 55 gadiem, iekļaut pensiju plānos, kur ieguldījumi kapitāla vērtspapīros nepārsniedz 25% (2. attēls).

Visos trīs gadījumos tiek saglabāts esošais “loterijas” princips, proti, katrs VFPS līdzekļu pārvaldītājs var noteikt vienu plānu katrai vecuma grupai. Šādā variantā nav jāveic būtiskas VFPS likumdošanas, uzskaites un pārvaldes sistēmas izmaiņas.

2. attēls. Uzkrājuma veidošanas stratēģijas.

| Iemaksu sākuma vecums, gadi | Pensijas vecums, gadi | Bruto darba mēnešalga, Euro (pirmajā gadā) | Algas inflācija, gadā | Pensiju plāna stratēģija | Uzkrātais pensijas kapitāls, EUR | |

| 1. variants | 23 | 65 | 1000.00 | 2% | Konservatīva | 42 831.08 |

| 2. variants | 23 | 65 | 1000.00 | 2% | Aktīva 75%/ Aktīva 50%/ Konservatīva |

71 806.84 |

| Uzkrātā pensijas kapitāla starpība: | 28 975.75 | |||||

| Uzkrājums 2. variantā pārsniedz uzkrājumu 1. variantā: | 67.7% |

Paskaidrojums tabulai:

2. variantā līdz 45 gadiem uzkrājums tiek veikts plānā ar aktīvu stratēģiju 75% akcijās, no 46-55 gadiem – aktīva stratēģija 50% akcijas, no 56 konservatīva stratēģija

Sagaidāmais neto ienesīgums konservatīvam plānam (100% obligācijas): 1.5% gadā

Sagaidāmais neto ienesīgums aktīvam plānam (75% akcijas): 5.25% gadā

Sagaidāmais neto ienesīgums aktīvam plānam (50% akcijas): 4.00% gadā

Iemaksu likme pensiju 2.līmenī visā periodā ir 6% no bruto darba algas

Avots: Finanšu nozares asociācija, 2019

Samazinoties valsts pensijas nodrošinātajam ienākumu aizvietojumam un pieaugot fondēto pensiju shēmu nozīmei, zemais VFPS dalībnieku finanšu pratības un zināšanu līmenis kļūs par arvien nozīmīgāku izaicinājumu, lai nodrošinotu pienācīgus pensijas ienākumus.

2018. gada beigās Latvijas VFPS bija 1,289 miljoni dalībnieku, ieskaitot 31 tūkst. jaunu dalībnieku, kuri šai shēmai pievienojās 2018. gada laikā. Tajā pašā gadā 117 tūkst. dalībnieku, kas ir deviņi procenti no visiem, ir mainījuši savu ieguldījumu plānu.⁷ No iepriekš minētā var secināt, ka nodalot no visām ieguldījumu plānu maiņām plānu apvienošanu, pārvaldītāja maiņas gadījumi ir ievērojami samazinājušies.⁸ Tam palīdzējis arī tas, ka šobrīd plānu ir iespējams mainīt tikai portālā Latvija.lv vai VSAA filiālēs.

VFPS dalībnieku skaita, kas veic pārvaldītāja nomaiņu, samazinājums vērtējams pozitīvi, jo dalībnieku izvēle kļūst apzinātāka un pārdomātāka. Tomēr satraucoši mazs ir VFPS ieguldījumu plānu maiņu skaits viena pārvaldītāja ietvaros, kas gadu gaitā svārstās 3%-4% apjomā, bet aizvadītajā gadā nokritās pat līdz 2%.

VFPS dalībniekam dzīves laikā ieteicams veikt plānu nomaiņu vismaz trīs reizes – no aktīvā uz sabalansēto, bet pēdējos 10 uzkrāšanas gados uz konservatīvo, tātad optimāls ieguldījumu plānu maiņu īpatsvars būtu 4.5% līdz 5% gadā. Plānu maiņas īpatsvaru dabīgi palielina veselīga konkurence starp pārvaldītājiem, kāda šobrīd ir vērojama.

Lai ieguldītu uzkrātos līdzekļus vienlaikus droši un ar vislabāko iespējamo atdevi, VFPS dalībniekiem ir sistemātiski jāatgādina par nepieciešamību, tuvojoties pensijas vecumam, samazināt investīciju risku. Tādēļ ir nepieciešams uzlabot un pilnveidot komunikāciju ar VFPS dalībniekiem, nodrošinot, lai līdzekļu pārvaldītāji varētu sniegt tiem ieteikumus par piemērotāko rīcību, sasniedzot nākamo sava dzīves cikla posmu.

Lai iespējami efektīvi ar vēlamās rīcības ieteikumiem sasniegtu dalībniekus un nodrošinātu to informētību, savlaicīgas un pārdomātas izvēles par pensijas ieguldījumu pārvaldīšanu, viens no ierosinājumiem ir sniegt iespēju līdzekļu pārvaldītājiem (ieguldījumu pārvaldes sabiedrībām un (IPS)).

Tādēļ likumā jānosaka, ka VFPS plāna pārvaldītājam ir tiesības iegūt informāciju par savu klientu. Tomēr tikai pēc tam, kad valsts institūcija (datu turētājs) saņēmusi paša klienta (datu īpašnieka) piekrišanu šādas informācijas nodošanai IPS. Tas ļautu IPS izmantot šo informāciju, lai sekmīgāk plānotu savu darbu atbilstoši klientu interesēm.

Klienta piekrišanu būtu iespējams saņemt līdzīgi kā tas jau notiek šobrīd, mainot pensiju plānu valsts pakalpojumu portālā latvija.lv VSAA e-pakalpojuma ietvaros.

Šāds risinājums atbilstu citu ES dalībvalstu praksei, kur pastāv VFPS pielīdzināmas shēmas (piemēram, Igaunijā un Lietuvā) un tirgus dalībnieki – IPS – zina savus klientus. VSAA vienlaikus paliktu par klienta datu pārvaldnieku, lai kvalitatīvi plānotu VFPS politiku.

Savu klientu zināšana ļautu IPS efektīvāk pārvaldīt klienta līdzekļus, pārvaldot ieguldījumu plānu likviditāti, nosakot ieguldīšanas termiņus, pielāgojot ieguldījumu plānu riska un aktīvu klases izvēli atbilstoši klientu vecumam. Informācija un klienta piekrišana ļautu:

Rezultātā būtu iespējams sniegt klientam tieši viņam atbilstošā un izvēlētā ieguldījumu plāna regulāro informāciju (pārskatus)⁹ un informēts un zinošs VFPS dalībnieks būtu vairāk pasargāts no paša kļūdainas izvēles.

Portāla latvija.lv pakalpojumus 2018. gadā lietojuši (reģistrējušies) 548 tūkst. cilvēku, bet 2019. gada pirmajā ceturksnī – 416 tūkst. lietotāju. 2019. gada pirmajā ceturksnī informāciju par otrā pensiju līmeņa uzkrāto kapitālu aplūkojuši 61 390 cilvēku, kas ir 15% no visiem portāla apmeklētājiem, taču vien neliela (4,76%) daļa no visiem VFPS dalībniekiem.¹⁰ Savukārt, portālā manapensija.lv informāciju par otrā pensiju līmeņa uzkrāto kapitālu aplūkojuši 36 695 lietotāji.¹¹ Tas nozīmē, ka ļoti liels skaits VFPS dalībnieku par savu uzkrājumu paliek neziņā un ir jāmeklē papildus informācijas nodošanas veidi, kā šos dalībniekus informēt par viņu uzkrājumu, izmantojot tās vietnes un informācijas kanālus, ko dalībnieki izmanto ikdienā.

VSAA vietnē un interneta vietnē manapensija.lv ir pieejams kopsavilkums par dažādu valsts fondēto pensiju plānu rezultātiem. Dalībnieka VFPS uzkrājuma atspoguļošana ērti izmantojamā un personalizētā vietnē – latvija.lv¹² audzētu pensiju otrā līmeņa piederības, personiskā devuma sajūtu. Plašāka dalībnieku informētība par uzkrājumu rosinātu to interesi un iespēju ērti uzzināt vairāk par pensiju uzkrājuma veidošanās pamatjautājumiem, tai skaitā plānu ienesīgumu un plānu dalībnieku izvēļu nozīmi.

Arī Privāto pensiju fondu likums paver iespēju arī informācijas par privāto jeb trešā līmeņa pensiju uzkrājumu snieguma iekļaušanai latvija.lv, lai tajā gūtu pārskatu un salīdzināmu informāciju no visiem ieguldījumu plānu pārvaldītājiem. Vienkopus redzot uzkrājumus visos pensiju sistēmas līmeņos.

Latvijas iedzīvotāji aktīvi izmanto tiešsaistes pakalpojumus.¹³ Platformu ekonomikas attīstība maina cilvēku paradumus, arī izmantojot valsts un privātus pakalpojumus.¹⁴ Jāveido iespēja informāciju par VFPS dalībnieka otrā pensijas līmeņa uzkrājumu atspoguļot arī citā drošā informācijas platformā, kur paredzēta droša klienta autorizācja, tomēr tikai pēc tam, kad valsts institūcija (datu turētājs) saņēmusi klienta (datu īpašnieka) atļauju šādai datu atspoguļošanai. Ir svarīgi, ka šādi informāciju drīkst atklāt (atspoguļot) tikai pašam klientam (datu īpašniekam), nodrošinot, ka ne informācijas platformas īpašniekam/uzturētājam, ne citām trešajām personām šī informācija (dati) nav pieejama, apstrādājama vai saglabājama.

Uz vecumu principa būvēta dzīvescikla plānu ieviešana, kā obligāta VFPS sistēmas sastāvdaļa, ir saistīta ar vairākiem būtiskiem riskiem – sarežģītu administrēšanu, kā arī potenciāli neapmierinošu ieguldījumu atdevi:

OECD pensiju struktūrvienība 2018. gadā norādīja, ka uz dalībnieku vecuma bāzēts risinājums nav sevi pierādījis kā vienīgais labākais risinājums, un kā alternatīva būtu uz investīciju riskiem bāzēts risinājums. Tāds pats ieteikums ir iekļauts arī OECD ziņojumā par Latvijas pensiju sistēmu.¹⁵

Zinot savu klientu, līdzekļu pārvaldītāji varētu nodrošināt gan dzīvescikla konsultācijas par atbilstošākā plāna izvēli, mudinot dalībniekus laicīgi mainīt savus izvēlētos plānus, gan arī veidot jaunus, modernus dzīvescikla risinājumus, kas balstīti vai nu uz investīciju risku vai vecumu.

Lai celtu iedzīvotāju ieinteresētību par pensiju sistēmu, Asociācija konceptuāli atbalsta privātos līdzmaksājumus VFPS, piedāvājot papildus līdzšinējo 6% no Valsts sociālās apdrošināšanas iemaksu, ko veic darba devējs un kas tiek novirzīta VFPS, papildināt ar 1% brīvprātīgu līdzmaksājumu ar darba devēja līdzdalību. Darbinieks, kas vienlaikus ir arī VFPS dalībnieks, tiktu šādā sistēmā iesaistīts, primāri novirzot 1% no darbinieka darba algas, paturot iespēju darbiniekam izstāties no sistēmas un paturēt šo 1% kā ikmēneša algas daļu, tā veidojot tā saukto auto enrolment sistēmu. Brīvprātīgo līdzmaksājumu varētu veikt gan VFPS, gan privātajos pensiju fondos pēc darba devēja vai darbinieka izvēles.

Šādai automātiskai iespējai, no kuras iespējams arī izstāties, paredzams nozīmīgs pozitīvs efekts:

Tehnoloģiski un teorētiski iespējams uzkrāto VFPS kapitālu dalīt starp vairākiem līdzekļu pārvaldītājiem, kas paplašinātu dalībnieka iespējas izvēlēties un rosinātu konkurenci. Tomēr jāpiebilst, ka šāda iespēja izvēlēties ne tikai dotu iespēju vienlaicīgi izvēlēties dažādas ieguldīšanas stratēģijas zinošiem VFPS dalībniekiem, bet vienlaikus arī sadrumstalotu visumā nelielo VFPS tirgu Latvijā, kur vidējie uzkrājumi uz vienu dalībnieku ir salīdzinoši mazi. Tas viennozīmīgi prasītu arī papildus ieguldījumus pārdomātā un mērķtiecīgā datu atspoguļošanā, t.sk. portālā Latvija.lv un VSAA dalībniekiem sniegtajā informācijā.

Bez papildus datu atspoguļošanas iespēju attīstīšanas VFPS dalībnieku vairākumam, kam nav padziļinātas izpratnes par ieguldījumu stratēģijām (finanšu pratība), nebūs skaidrs, kas veidojis to uzkrājuma pieaugumu vai samazinājumu, cik nopelnījis vai zaudējis katrs no izvēlētajiem ieguldījumu plāniem, kā arī savu izvēlēto plānu citu rādītāju nozīme un interpretācija. Vairāku plānu gadījumā atsevišķam IPS, pie kura ir ieradies pensiju plāna dalībnieks, vēloties saprast ko vairāk par savu uzkrājumu, nebūs iespējams sniegt jēgpilnu konsultāciju, it sevišķi, ja IPS nav pilna informācija par dalībnieku.

¹ Demogrāfija Latvijā. CSB 2019: https://dzimst.csb.gov.lv/

² Eiropas pusgada tematiskā faktu lapa “Pienācīgas un ilgtspējīgas pensijas”, 2016. gada novembris. Aplūkojams: https://ec.europa.eu/info/sites/info/files/file_import/european-semester_thematic-factsheet_adequacy-sustainability-pensions_lv.pdf

³ https://www.manapensija.lv/lv/pensiju-sistema/kalkulators/

⁴ Latvijas Banka, markoekonomika.lv

⁵ “Cik zaļi dzīvosim vecumdienās? Pensiju sistēmas ilgtspējas šķietamība”: https://www.makroekonomika.lv/cik-zali-dzivosim-vecumdienas-pensiju-sistemas-ilgtspejas-skietamiba

⁶ Avots: VSAA

⁷ Ņemot vērā, ka plānu mainījuši dalībnieku skaits ietver arī 60 580 VFPS dalībniekus, kas plānus 2018. gadā mainīja DNB un Nordea ieguldījumu plānu apvienošanas procesā, praktiski tikai 4,4% no VFPS dalībniekiem ir mainījuši savu ieguldījumu plānu. 2019. gadā tie ir jau 4% pirmajā pusgadā.

Valsts sociālās apdrošināšanas aģentūras informācija. Aplūkojams: https://www.vsaa.gov.lv/jaunakas-zinas/valsts-fondeto-pensiju-shemas-darbiba-2018-gada/ (13.06.2019)

⁸ Salīdzinājumam. Lietuvas dati: www.lb.lt, Igaunijas dati: www.pensionikeskus.ee.

⁹ Piemēram, pārvaldītāji varētu elektroniski katru gadu saviem klientiem izsūtīt gan aicinājumu pāriet/iesaistīties to vecumam piemērotā plānā, gan arī nosūtīt attiecīgā plāna gada pārskatu/ceturkšņa pārskatu.

¹⁰ VRAA e-ziņas. Aplūkojams: https://www.latvija.lv/lv/~/media/3B11CABAFCDC447183B836FD6E408554.ashx, 2019. gada marts)

¹¹ Informācija saņemta no Centrālā depozitārija 2019. gada 8. augustā.

¹² Valsts reģionālās attīstības aģentūras uzsāktais projekts par pensiju paneli portālā Lavija.lv varētu sekmēt informētības līmeņa pieaugumu, un uzkrāto pensiju apjomu redzamība viennozīmīgi palielinās arī interesi un izpratni par pensiju plāna darba rezultātiem.

¹³ Iedzīvotāji internetu izmanto dažādām aktivitātēm. Populārākās no tām bija e-pasta (83,8 %) un interneta bankas (79,4 %) izmantošana.[..] Pieaug internetā sniegto sabiedrisko pakalpojumu izmantošana (tiešsaistes veidlapas 49.6%)

Avots: 98 % mājsaimniecību ar bērniem pieejams internets: https://www.csb.gov.lv/lv/statistika/statistikas-temas/zinatne-ikt/datori-internets/meklet-tema/2410-iedzivotaju-interneta-lietosanas-paradumi

¹⁴ Maksājumu pakalpojumu pakalpojumu direktīvas sniegtās iespējas

¹⁵ OECD pārstāvju klātienes tikšanās ar Finanšu nozares asociācijas pārstāvjiem 2018. gada 7. marts